こんにちは。夫より年収が高い妻のぽちみんです。

私は年収750万円の30代会社員で、夫と2人で暮らしています。

夫の年収が約350万円なので、世帯年収は1,100万円です。

今回は年収750万円の私の場合で、所得税が毎月いくらなのか?

また、私が実際に年末調整でいくら戻ってきたかを紹介します!

年収750万円会社員、毎月の所得税は35,000円

まず毎月の所得税から!

年収750万円の会社員ぽちみんの毎月の給料から引かれている所得税は約35,000円です。

年間だと42万円です。う〜ん高い😇

毎月の所得税の算出方法

どうやって35,000円という金額が決まっているか?についてです。

そもそも所得税の金額は年の途中では決定できません。

1月〜12月までの1年の収入が決定して、初めてその年の所得税を正しく計算することができるからです。

なので、毎月の給料から引かれている所得税は概算なんです。

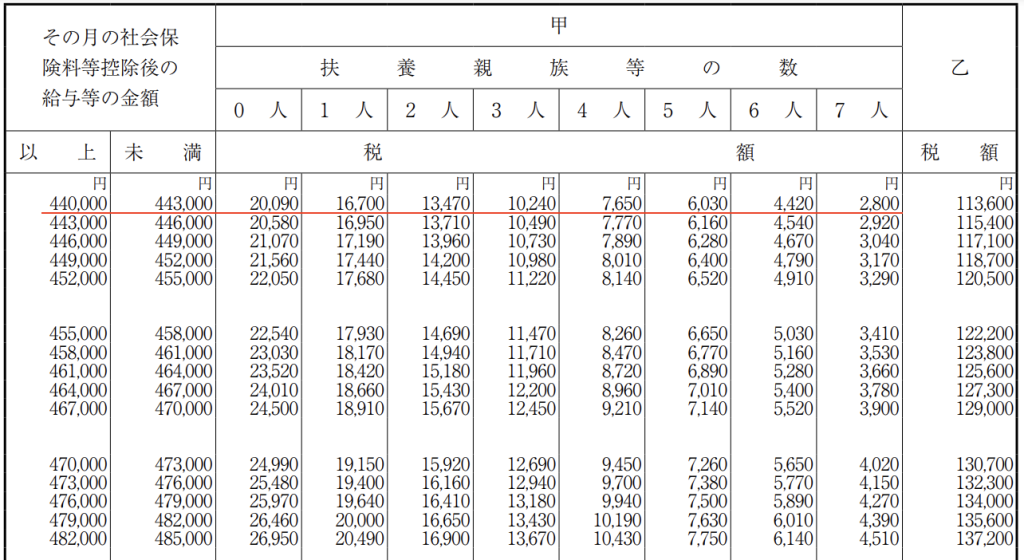

その概算というのは給与の金額によって国税庁が決めていて、一覧表があります。

↓はその一覧表「給与所得の源泉徴収税額表(令和6年分)」の一部です。

例えば「その月の社会保険料等控除後の給与等の金額」が440,000円以上443,000円未満で、扶養親族等の数が0人の場合、20,090円が概算の所得税としてその月の給料から差し引かれます。

「その月の社会保険料等控除後の給与等の金額」は、給与(基本給・賞与・残業手当などを含む)から社会保険料(健康保険料・厚生年金保険料・介護保険料・雇用保険料・社保料調整)を引いたもの。

表全体は国税庁のサイト(こちら)から見られるので、自分の概算の所得税を知りたい場合は確認してみてください。

私の場合は、この表の35,000円くらいのレンジに該当したということです!

1年間の実際の所得税はどうやって計算する?

毎月の給料から天引きされている所得税は、あくまで概算だというお話をしました。

基本的に毎月の所得税は実際の所得税よりも多く支払っているので、

12月の年末調整の際に、払い過ぎた分のお金が戻ってくるということが発生します。

実際の所得税は以下の計算式で求められます。

所得税額 =(①給与総収入 – ②給与所得控除 – ③所得控除)× ④所得税率 – ⑤税額控除

①給与総収入

まず給与総収入を求めます。

給与総収入は、会社員が1年間で受け取る給与の総額です。基本給・賞与・残業手当なども含まれます。通勤手当・出張手当・生涯設計手当(企業型確定拠出年金の支払い)などは給与総収入に含まれません。

私の場合、年収の750万円(基本給・賞与・残業手当込み)から、生涯設計手当の12万を引いた738万円が給与総収入になります。

私は企業型確定拠出年金(企業型DC)を、毎月1万円(年12万円)掛けています!

②給与所得控除

次に給与所得控除の金額を求めます。

給与所得控除は、会社員などの給与所得者が受けられる控除。年収に応じて給与総収入から一定額を控除できます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 × 40% – 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

私の場合、年収が750万円なので、

750万円 × 10% + 1,100,000円 = 185万円が給与所得控除の額となります。

給与等の収入金額(給与所得の源泉徴収票の支払金額)というのが、いわゆる年収のことですね!

③所得控除

次に所得控除の金額を求めます。

所得控除には15種類あります。そのうち年末調整で申告できるのは以下の12種類です。

これらの控除は毎年の年末調整で申告するので、なんとなく目にしたことがあるのではないでしょうか?

| 所得控除 | 控除額 |

|---|---|

| 基礎控除 | 所得金額が2,400万円以下:48万円 |

| 所得金額が2,400万円超〜2,450万円以下:32万円 | |

| 所得金額が2,450万円超〜2,500万円以下:16万円 | |

| 社会保険料控除 | 支払った社会保険料(厚生年金保険・健康保険・雇用保険など)の合計額 |

| 生命保険料控除 | 最大12万円 |

| 地震保険料控除 | 最大5万円 |

| 小規模企業共済等掛金控除 | 支払った掛金の合計額 |

| 扶養控除 | 一般の控除対象扶養親族:38万円 |

| 特定扶養親族:63万円 | |

| 老人扶養親族のうち同居老親等以外の者:48万円 | |

| 老人扶養親族のうち同居老親等:58万円 | |

| 配偶者控除 | 一般の控除対象配偶者:最大38万円 |

| 老人控除対象配偶者(控除対象配偶者のうち年齢が70歳以上):最大48万円 | |

| 配偶者特別控除 | 最大38万円 |

| 寡婦控除 | 27万円 |

| ひとり親控除 | 35万円 |

| 勤労学生控除 | 27万円 |

| 障害者控除 | 障害者:27万円 |

| 特別障害者:40万円 | |

| 同居特別障害者:75万円 |

以下の3種類の控除は年末調整で申告ができませんので、確定申告をする必要があります。

| 所得控除 | 控除額 |

|---|---|

| 医療費控除 | 最大200万円 |

| 寄附金控除 | (寄附金支出合計額と所得×40%で低い方の金額) – 2000円 |

| 雑損控除 | 以下のうち多い方の金額 ・(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10% ・(災害関連支出の金額-保険金等の額)-5万円 |

それぞれの控除の詳細は国税庁のページに記載があります。

どの控除が自分に当てはまるのかを調べたい方は見てみてください。

私の場合は基礎控除の48万円、社会保険料控除の110万円で、

48 + 110 = 158万円が所得控除の額となります。

④所得税率

次に所得税率を求めます。

所得税率は「課税所得」の金額によって異なりますが、課税所得は以下の計算で求められます。

課税所得 = ①給与総収入 – ②給与所得控除 – ③所得控除

私の場合は①給与総収入が738万円、②給与所得控除が185万円、③所得控除が158万円なので

738 – 185 – 158 = 395万円が課税所得です。

これを所得税率の表に当てはめます。

| 課税所得(1,000円未満は切り捨て) | 所得税率 | 所得税の控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

私の課税所得は395万円なので、所得税率は20%です。

⑤税額控除

最後に税額控除を求めます。

④所得税率の表にある所得税の控除額と、それ以外にも多くの種類があるので代表的なものを記載します。

| 税額控除 |

|---|

| 所得税の控除(↑④の表) |

| 配当控除 |

| 分配時調整外国税相当額控除 |

| 外国税額控除 |

| 政党等寄附金特別控除 |

| 認定NPO法人等寄附金特別控除 |

| 公益社団法人等寄附金特別控除 |

| 住宅借入金等特別控除 |

| 住宅耐震改修特別控除 |

| 住宅特定改修特別税額控除 |

| 認定住宅等新築等特別税額控除 |

いわゆる「住宅ローン控除(減税)」と言われているものが、この中の「住宅借入金等特別控除」です。

住宅ローン控除についてはこちらの記事↓でも詳しく解説しているのでぜひご覧ください!

私の場合は④の表の所得税の控除額427,500円と住宅借入金等特別控除の14万円で

42.75 + 14 = 56.75万円が税額控除です。

1年間の実際の所得税を計算してみましょう

全ての数値が出揃ったところで、実際の所得税を計算してみましょう!

以下の式を使うのでしたね。

所得税額 =(①給与総収入 – ②給与所得控除 – ③所得控除)× ④所得税率 – ⑤税額控除

所得税額 =(①738万円 – ②185万円 – ③158万円)× ④20% – ⑤56.75万円 = 22.25万円

2037年までは「復興特別所得税」の義務もある

復興特別所得税とは、2011年に発生した東日本大震災の復興にために課されることとなった所得税です。2013年から課税が始まり、2037年までは課税が続きます。

復興特別所得税額 = その年の所得税額 × 2.1%

22.25万円(所得税額) × 2.1%(復興特別所得税率) = 約5,000円

22.25万円 + 0.5万円 = 22.75万円

といわけで22万7,500円が最終的な私の所得税です(2024年度)。

年末調整で戻ってくるお金は、

毎月の給与から引かれている概算の所得税が35,000円(年間で42万円)なので、

42万円(概算の所得税) – 22.75万円(実際の所得税) = 19.25万円

約19万が12月の給与に上乗せされて戻ってきます!

払い過ぎた税金が返ってきているだけとはいえ、

臨時収入みたいでテンション上がりますよね🥹

というわけで、年収750万円会社員で子どもがいない私の場合、

年間の所得税は約22万7,500円でした!

私自身、初めて自分の所得税をちゃんと計算してみました。

実際は年収750万円とぴったりではないので若干計算がズレてはいましたが、大体は合っていましたよ〜!

みなさんもぜひ給与明細や源泉徴収票を片手に計算してみてください。

とても良い機会になりました🥺