こんにちは。夫より年収が高い妻のぽちみんです。

うちの世帯年収はおよそ1,100万円です。

内訳は、ざっくり夫が350万、私が750万円くらい。

私たちは3年前に「頭金なし」で中古マンションを購入し、現在そこに住んでいます。

頭金なしでローンを組んだ方が得すると思った理由と、実際に得しているのか?を正直にお話しします!

私たちが購入した中古マンションの価格は?

不動産屋さんに頼んで物件を5件ほど内見し、

最終的に購入したのは郊外にある5,000万円の中古マンションでした。

特にこだわったのは立地と築年数で、以下の条件で探しました。

- 2人とも会社までドアtoドアで2時間以内

- 駅から徒歩10分以内

- 沿線の主要駅である(急行が止まる)

- 築5年以内

私たちは内見を始めてから1〜2週間ほどで契約まで完了!

最初に条件を絞っておいたのでスムーズに進みました。

色々不動産屋さんに話を聞いたりたくさんの物件を内見したい方はもっとじっくり時間をかけるべきかもしれませんが、

私はあれこれ悩んでいる時間が苦手なので…笑

(ウィンドーショッピングもあまり好きではなく、買うものを決めてから買い物に行きたい派です笑)

マンション購入の経緯などに関しては、こちらの記事⇩で詳しく書いています。ぜひご覧ください。

なぜ頭金なしで中古マンションを購入した?

私たちが頭金なしでマンションを購入した理由は、そのほうが得すると思ったから!

その理由を説明します。

頭金を入れても入れなくても、ローンの返済額はあまり変わらない

頭金を入れるメリットの一つとして、借入金額を減らせることがありますよね。

5,000万円の物件であれば、500万円の頭金を入れたら4,500万円の借入れで済みます。

ということは、5,000万円の借金を返すよりも4,500万円の借金を返す方が当然利子は減るので、

トータルで支払う金額が減って得をします。

では実際に比べてみます。

5,000万円の借入をした場合の総返済額

ボーナス払いなし・35年ローン・金利0.4%で試算すると、

35年間の総返済額は53,606,169円、毎月の返済が127,595円となります。

500万円の頭金を入れて4,500万円の借入をした場合の総返済額

ボーナス払いなし・35年ローン・金利0.4%で試算すると、

35年間の総返済額は48,245,555円、毎月の返済が114,835円となります。

総返済額に頭金の500万円を足すと、53,245,555円となります。

引用:住信SBIネット銀行|住宅ローン 新規借入シミュレーション

| 頭金なしの場合 | 頭金500万円の場合 | 差額 | |

|---|---|---|---|

| 総返済額 | 53,606,169円 | 53,245,555円 | -360,614円 |

| 毎月の返済額 | 127,595円 | 114,835円 | -12,760円 |

500万円の頭金を入れた場合、35年間のローンで36万円ほど利子を減らせます。

また、毎月の支払いも13,000円ほど安くなるので生活的にも助かりますね。

でもちょっと待った!!!

500万円もいっきに現金が減って、35年もかけて36万円しか浮かない。

これって本当に得だと思いますか?

頭金500万円を新NISAで資産運用したらどうなる?

せっかく500万円の現金が手元にあるなら、頭金に使うより投資に回した方が得かもしれない…!

と考えてみるのはいかがでしょう?

でも投資なんてよく分からないし怖い…という方は、

リスクが低く初心者でも簡単にできて、税金の優遇がある新NISAがおすすめです!

こちらの記事⇩では新NISAの解説と、

実際に私が2024年に新NISAでどれくらいの利益を出したかを公開しています!

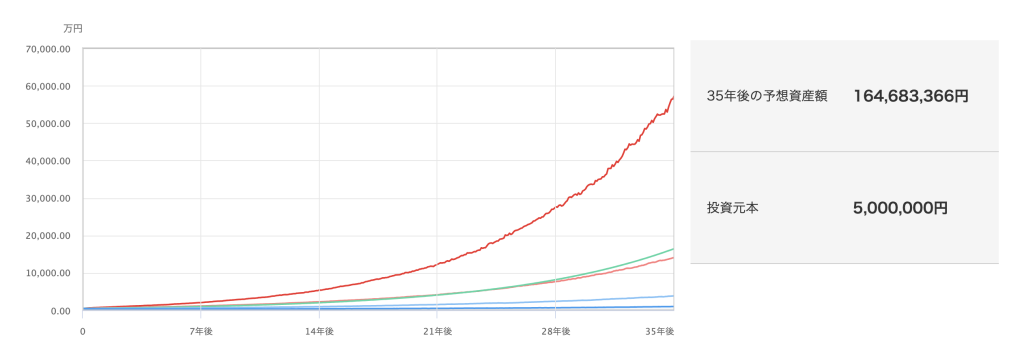

実際に新NISAで500万円をS&P500に投資した場合で、

どれくらい利益が出るのかシミュレーションしてみます。

マイクロソフト、アップル、アマゾンなど、ニューヨーク証券取引所やNASDAQに上場している米国の大手企業約500社の時価総額を元にした株価指数。米国株式市場の時価総額の約80%をカバーしており、過去数十年間成長を続けていること・今後に対しても期待が高く、多くの人がまず選ぶ銘柄の一つです。

S&P500の年間平均リターンについては、投資情報サイトに以下のように記載がありました。

1965年から2021年までの年平均リターンは10.5%

引用:Kabutan|S&P500とは?S&P500に連動する投資信託・ETFのおすすめファンドを厳選して5本紹介!

この平均リターンの数値と、そのほか以下の条件でシミュレーションしてみます。

今回は、三菱UFJアセットマネジメントの一括投資シミュレーションを使用しました。

- 初期投資額:500万円

- 投資期間:35年

- 想定リターン(年率):10.5%

- 想定リスク(年率):22.37%

※想定リスクは三菱UFJアセットマネジメントが提示している22.37%を入力

その結果がこちら⇩です!

シミュレーションでは、500万円を一括投資して35年間運用すると、

35年後には164,683,366円になる想定だと出ました!緑色の線が想定リターンです。

引用:三菱UFJアセットマネジメント|一括投資シミュレーション

ええ!500万円が35年後には1億6,500万円になる!?

長期間投資をすると、複利の効果で資産はどんどん増えやすくなります。

500万円を35年間もの長い間運用することで、資産1億超えも全然夢ではないということです!

まとまったお金があるなら、頭金より投資にまわした方が得?

500万円を頭金として使う場合、投資にまわす場合を比較すると、

どちらが得になりやすいかは一目瞭然でしたね。

| 頭金に使う場合 | 投資にまわす場合 | |

|---|---|---|

| 35年後に得する金額 | 36万円 | 1億6,000万円 |

もちろん投資の利益は必ず保証されるものではありませんし、やるもやらぬも得も損も自己責任です。

ただ過去の実績から推察すると、

せっかくまとまったお金があるのなら、住宅購入の頭金よりも投資にまわした方が得になりやすいのではと私個人は思います。

35年も待てないという方もいるかもしれませんが、

仮に500万円を一括投資して1年後に売却したとします。

その場合でも、リターン10.5%の場合なら1年で52万5,000円の運用利益が発生しますね。

投資ならたった1年で、35年間で抑えられるローン返済額(36万円)よりも得できる可能性があります。

住宅購入で頭金を入れた方が良い場合

頭金に大金を使うなら、投資にまわした方が良い!

という話をしてきましたが、必ずしも全員のケースで当てはまるわけではありません。

頭金を入れるメリットも紹介します。

頭金を入れないと住宅ローンの審査が通らない場合

借入金額が高いと住宅ローンの審査が通らない場合も。

その場合にはまとまった頭金を入れることで借入金額を減らし、審査をパスできる場合があります。

毎月のローン返済額を減らしたい場合

頭金を入れるとその分借入金額が減るので、当然毎月のローン返済額も少なくなります。

先ほど紹介した例だと、5,000万円のマンションを500万円の頭金を入れて購入する場合と頭金を入れないで購入する場合では、

毎月のローン返済額に13,000円の差がでました。

毎月の生活費が少しでも抑えられる方が嬉しい方は、頭金を入れても良いかもしれません。

資産運用のリスクがどうしても怖い場合

どんなに優秀な投資銘柄でも、絶対に損しないという保証はありません。

運用期間が長いほどリスクは減りますが、その期間の中で損をしてしまうタイミングも発生します。

「そんなの耐えられない…!」

と思う方は、値動きが気になって心がすり減ってしまうので

投資ではなく頭金にお金を使った方が良いかもしれませんね。

以上、私たち夫婦が頭金なしでマンション購入した理由を紹介しました。

私は「まとまった現金が今手元にある」ことは本当にチャンスだと思っていて、

せっかくの現金を頭金で減らすよりも、その現金が増えるように新NISAなどで運用をしたらもっと良いのではないか?と個人的には考えます!

マンションや住宅購入を考えている方のお役に立てたでしょうか?

最後までお読みいただきありがとうございました🥺